热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

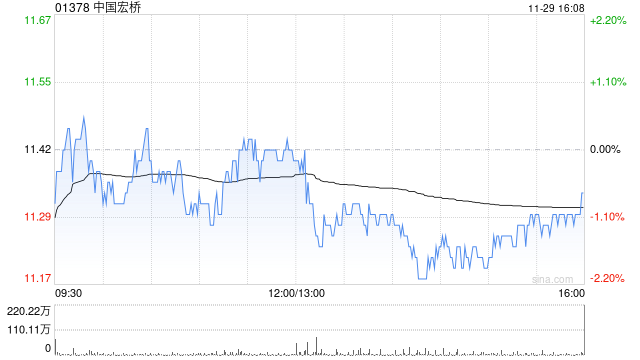

国盛证券发布研究报告称,维持中国宏桥(01378)“买入”评级,受24年Q3氧化铝价格上涨影响,故谨慎调整业绩预测,预计2024-2026年公司将实现归母净利198/221/223亿元。当前时点下产能兑现及降本增效为竞争关键,公司有望通过海外拓展与上下游深度赋能实现跨越式增长,另外公司作为港股,具有明显低估值优势。

* **合法合规:**正规的股票配资公司必须获得相关监管机构的许可和监管。这确保了其运营符合法律法规,保护投资者的利益。

2024年10月30日中国宏桥披露子公司山东宏桥新型材料有限公司三季度财务数据。2024年1-9月,山东宏桥实现营收1100.7亿元,同比+12%;归母净利润157.5亿元,同比+141%,其中联营企业和合营企业投资收益为6.2亿元,同比+17%。分季度看,2024年Q1-Q3,山东宏桥实现营收348/373/380亿元,Q3同比+14%,环比+2%;归母净利润43/55/60亿元,Q3同比+38%,环比+9%。

该行预计三季报业绩同比大幅上涨主要系铝及氧化铝价格上涨及采购预焙阳极和动力煤价下降所致。随着云南电解铝基地搬迁完成,电解铝生产成本有望进一步下移,同时铝价在国内供给刚性及降息周期维持高位预期,并有望伴随新能源相关绿色用铝占比提升带来定价中枢上移,“量价齐升”持续增厚公司业绩弹性。

国盛证券主要观点如下:

氧化铝板块高景气业绩持续向好,原材料价格下跌成本优势凸显。

1)量,根据中国宏桥发布的2024年中期报告及山东宏桥发布的信用评级报告测算,24Q1山东电解铝产能/产量为497.1/124万吨,云南电解铝产能/产量为148.8/37万吨,因公司暂无披露任何停产信息,故合理推测24Q3电解铝产量与Q1保持一致共计161万吨。预计国内氧化铝和印尼氧化铝均满产运行。

2)价,根据百川盈孚统计,Q3国内电解铝均价为19,561元/吨;山东氧化铝均价为3,922元/吨,环比+8%;预焙阳极均价为3,938元/吨,环比-5%;动力煤均价为706元/吨,环比-1%。

3)成本利润,从成本端来看,据SMM数据显示,Q3山东电解铝完全成本16,044元/吨,环比-1%,云南电解铝完全成本16,184元/吨,环比-11%,全国氧化铝完全成本2,860元/吨,环比+3%。从利润端来看,Q3全国氧化铝平均利润为1,069元/吨,环比+21%,未来随着云南电解铝基地搬迁完成,山东氧化铝外售量将逐渐提高,公司氧化铝板块盈利持续向好。

加速能源转型,绿色能源占比不断提升,全产业链布局优势显著。

1)云南文山项目已于2019年11月开工建设,分两期建设,项目建设预计总投资112亿元,截至2024年3月底,一期年产107.4万吨已投产,二期95万吨已基本建成,若电力供应充足,可具备投产条件。2)云南红河项目规划电解铝年产能193万吨,预计总投资120亿元,项目已于2023年8月开工建设,一期年产96万吨计划2024年建成,剩余产能依据电力供应情况再作相关建设计划。3)云南宏桥新能源光伏项目为云南省光伏发电项目,该项目有利于增加公司可再生能源比例,优化能源结构,节能减排,减轻环保压力。该项目在建装机规模4GW,其中2GW光伏发电项目已于2023年8月开工建设,截至2024年3月底,该项目已投资7.91亿元。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 股票配资公司网

文章为作者独立观点,不代表实盘炒股配资网观点